Ako sa zmenila hypotéka za posledných 20 rokov?

4 Minút čítania | Pôžičky

Pred vyše 20 rokmi, v roku 1998, VÚB ako prvá banka na Slovensku začala poskytovať hypotekárne úvery. V súčasnosti je to jeden z najdôležitejších finančných produktov Slovákov. Od tej doby sa však nezmenili len úvery, ale samotné hypotéky výrazne zmenili celé Slovensko.

Zmeny v hypotékach

VÚB banka bola lídrom pri zavádzaní rozhodujúcich vylepšení. Príkladom sú možnosti mimoriadnych splátok bez sankčných poplatkov, či splatenie celej hypotéky bez poplatku v roku skončenia fixácie úrokovej sadzby. Dokonca ako prvá banka na Slovensku spustila poskytovanie hypoték živnostníkom na základe ich ročného obratu.

[show_pages tags="hypoteka-clanky"]

Kým sme sa však dostali do aktuálneho stavu, kedy vieme získať hypotéku s úrokovými sadzbami na nových historických minimách (sú takmer najnižšie v eurozóne), bez poplatku za poskytnutie, s flexibilnou dobou splácania až 30 rokov a výberom fixácie od 1 do 10 rokov, prešlo dlhé obdobie.

Úroková sadzba sa začínala od 13,5 % p. a., dnes sa začína od 0,89 % p.a. Priemerná výška hypotéky bola 22 000 EUR, dnes je 84 000 EUR. Hypotéku ste vybavili za 1 mesiac, dnes ju máte aj za 2 dni. Preferovaná fixácia úrokovej sadzby bola 1 rok, dnes je to 5 rokov.

Hypotéka v roku 2019

Priemerná hypotéka: 83 813 EUR

Priemerná úroková sadzba 1,33 % p.a.

Priemerná splatnosť 26,5 roka

Priemerná mesačná splátka 313 EUR

Najčastejšie si klienti berú hypotéku na kúpu bytu – až 56 %. Ďalších 40 % tvoria žiadosti na financovanie rodinných domov. Priemerný vek žiadateľa o hypotéku je 36 rokov.

Najväčší podiel tvoria hypotéky, kde vystupujú dvaja žiadatelia a to 56 %, pri 44 % hypoték vstupuje do hypotéky len jeden žiadateľ. Najviac hypoték si v roku 2019 zobrali žiadatelia v bratislavskom regióne a to viac ako tretinu všetkých hypoték.

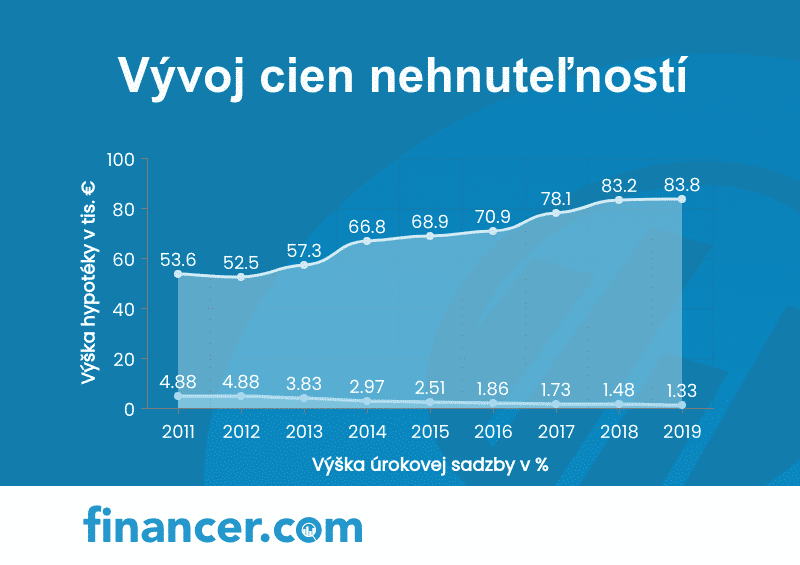

Najvýraznejší nárast vo výške hypotéky nastal v roku 2014, kedy narástla oproti roku 2011 až o 17 %. V roku 2014 paradoxne medziročne klesla cena nehnuteľností a impulzom prečo si klienti brali vyššiu hypotéku sa javí prekročenie psychologickej bariéry vo výške priemernej úrokovej sadzby, ktorá po prvýkrát klesla pod 3 %.

Najvýraznejší pokles úrokovej sadzby za hypotéku potom nastal v roku 2016, kedy pokorila hranicu 2 %. S tým bol spojený aj najvýraznejší pokles výšky mesačnej splátky (283 EUR).

Priemerná výška hypotéky narástla zo sumy 53 672 EUR v roku 2011 na sumu 83 813 EUR, pričom ale výška mesačnej splátky narástla len nepatrne zo sumy 301 EUR na 313 EUR. Prispel k tomu pokles priemernej úrokovej sadzby z 4,88 % v roku 2011 na historické minimum 1,33 % v roku 2019.

| Rok | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|---|---|---|---|---|

| Priemerná výška hypotéky | 53 600 EUR | 52 500 EUR | 57 300 EUR | 66 800 EUR | 68 900 EUR | 70 900 EUR | 78 100 EUR | 83 200 EUR | 83 800 EUR |

| Priemerná úroková sadzba | 4,88 % p.a. | 4.88 % p.a. | 3,83 % p.a. | 2,97 % p.a. | 2,51 % p.a. | 1,86 % p.a. | 1,73 % p.a. | 1,48 % p.a. | 1,33 % p.a. |

| Priemerná výška splátky | 301 EUR | 295 EUR | 288 EUR | 304 EUR | 297 EUR | 283 EUR | 307 EUR | 317 EUR | 313 EUR |

| Priemerná cena nehnuteľnosti | 1248 EUR / m² | 1235 EUR / m² | 1227 EUR / m² | 1219 EUR / m² | 1240 EUR / m² | 1331 EUR / m² | 1388 EUR / m² | 1464 EUR / m² | 1574 EUR / m² |

Zmeny v cenách nehnuteľností

Ceny slovenských nehnuteľností v súčasnosti pokračujú v rýchlom raste napriek výraznému spomaleniu ekonomiky. Takzvané realizačné ceny, ktoré zverejňuje ŠÚ SR a Eurostat, narástli medziročne v 3. štvrťroku 2019 až o 11,5 %. Rýchlejšie dražejú byty ako domy, no v ostatnom období najmä veľké 5-izbové a 3-izbové.

Medzi jednotlivými krajmi sú však citeľné rozdiely. Na medziročnej báze najviac vzrástla priemerná cena bývania v Trenčianskom a Žilinskom kraji (o takmer 19, resp. 18 %) a najmenej v Košickom kraji, kde sa dokonca o viac ako jedno percento znížila. Byty zdraželi najrýchlejšie v Prešovskom kraji (+21 %), domy v Žilinskom regióne.

V samotnom závere vlaňajška sa mierne znížila cena domov: v Bratislavskom, Banskobystrickom, Prešovskom i Košickom kraji, avšak nie v dôsledku poklesu dopytu, ale ich ponuky, ktorá potom vplýva na celkový priemer cien.

Ako sa budú ceny nehnuteľností vyvíjať?

Podľa Národnej banky Slovenska nie sme v rizikovom pásme s hrozbou cenovej bubliny. Rast cien nehnuteľností by sa pre prísnejšiu reguláciu hypoték zo strany NBS v tomto roku mohol spomaliť. Očakávame však, že zostane vyšší ako inflácia (rast spotrebiteľských cien).

Na spomalenie rastu cien zrejme bude vplývať aj ponuka bytov na trhu. Za obdobie od 30. 9. 2018 až 30. 9. 2019 sa dostalo na trh takmer 19 800 dokončených bytov, čo je najviac v histórii. Zároveň ich bolo aj rekordne veľa rozostavaných (k 30. 9. 2019 viac ako 79 000).

Rozostavaných bytov však už vlani bolo o čosi menej ako rok predtým (v 1 - 3Q 2019 o 1,6 %), zrejme hlavne pre spomalenie ekonomiky. S ponukou nových bytov bol vypuklý problém najmä v Bratislave, no v 4. štvrťroku 2019 ponuka už aspoň neklesala.

Na druhej strane je na Slovensku stále vysoký počet obyvateľov na jednu existujúcu izbu (viac ako tretina ľudí žije v „preplnených“ bytoch či domoch).

Rovnako máme nízky počet bytov na tisíc obyvateľov (zhruba 340, vo vyspelých krajinách typicky 400 - 500), takisto je celkovo nízky počet nehnuteľností zaťažených hypotékou (u nás 16 % a v EÚ 27 %). To znamená, že priestor na expanziu úverovania tu stále ešte je.

Ako zistím, či dostanem hypotéku?

Najjednoduchšie je poradiť sa priamo v banke, kde hypotekárni odborníci vypočítajú, či klientovi po zaplatení splátky zostane dostatočná finančná rezerva a získa tak hypotéku bez problémov.

Finančná rezerva je suma, ktorú každý mesiac minie klient na základné potreby – jedlo, nájom, energie, oblečenie... Vypočítava sa na všetkých členov domácnosti a zarátavajú sa do nej aj akékoľvek ďalšie splátky, výživné, kreditné karty, atď. Podľa nových podmienok musí klientovi zostať po odpočítaní životného minima a existujúcich záväzkov aspoň 40 % príjmu.

Rady na záver

Pripravili sme si pre vás niekoľko rád ešte pred tým, než sa pustíte do žiadosti o hypotéku. Prvou z nich je otázka výšky vášho vlastného kapitálu.

Váš vlastný kapitál

Pred samotnou žiadosťou o hypotéku zvážte, aké sú vaše vlastné možnosti. Koľko máte vlastných prostriedkov na výstavbu? Predtým ako začnete čokoľvek okolo výstavby vybavovať kontaktujte banku a zistite si aká vysoká hypotéka prichádza vo vašom prípade do úvahy.

Banka vám bezplatne poskytne hypotekárny certifikát – to znamená maximálnu výšku hypotéky, ktorá vám vychádza (predbežný prepočet na základe vašich príjmov a výdavkov ). Platí 3 mesiace a je zadarmo.

Zvážte požadovanú výšku úveru s ohľadom na svoju finančnú situáciu tak, aby ste vedeli hypotéku bez problémov splácať aj v budúcnosti. Nezabúdajte, že náklady na splátky úverov by nemali presahovať 30 %

Vzhľadom na aktuálne platné legislatívne obmedzenia týkajúce sa výšky hypotéky, mali by ste mať na kúpu našetrené aj vlastné prostriedky – minimálne 10 % z celkového rozpočtu.

Stavba domu s rezervou

Ak je to možné, zoberte si hypotéku na stavbu domu s rezervou 10-20 % oproti plánovanému rozpočtu. Jednoduchšie je hypotéku nedočerpať, ako keby vám peniaze na dokončenie stavby mali chýbať. Existuje riešenie aj pre prípad, že nemáte našetrené žiadne prostriedky – hypotéku môžete dofinancovať pôžičkou na investíciu do nehnuteľnosti so zvýhodnenou úrokovou sadzbou.

Vlastný pozemok alebo nie?

Ak už vlastníte pozemok, ktorý nie je zaťažený hypotékou je to výhoda. Môžete riešiť rovno hypotéku na výstavbu rodinného domu. V prípade, že chcete aj kúpu pozemku financovať z hypotéky - musí sa jednať o samostatný stavebný pozemok. Musíte predložiť aj územno-plánovaciu informáciu na konkrétny zakladaný pozemok, resp. právoplatné stavebné povolenie.

V akom štádiu je vaša stavba?

Dôležité je v akom štádiu výstavby hypotéku žiadate. Pokiaľ už máte dom rozostavaný, je to jednoduchšie. K žiadosti o úver je potrebné vždy predložiť vydané právoplatné stavebné povolenie, projektovú a stavebnú dokumentáciu, rozpočet stavby ako aj znalecký posudok rozostavanej stavby, prípadne ďalšie doklady.

Podmienkou financovania (čerpania hypotéky) pri rozostavanej stavbe je, že stavba musí spĺňať podmienky zápisu na list vlastníctva – musí byť viditeľné stavebno-technické a funkčné usporiadanie prvého nadzemného podlažia rodinného domu a musí byť vypracovaný geometrický plán, znalecký posudok a vydané právoplatné stavebné povolenie.

Pri predkladaní dokladov k nehnuteľnosti rozostavaný rodinný dom ešte nemusí byť zapísaný na liste vlastníctva. Jeho zápis na list vlastníctva je možný spolu so zápisom záložného práva banky.

Pri výstavbe vám banka poskytuje peniaze postupne podľa toho ako sa bude zvyšovať hodnota nehnuteľnosti. Maximálny počet čerpaní je 6, prvé čerpanie je najneskôr do 6 mesiacov od podpisu úverovej zmluvy. Prvé čerpanie je poskytnuté zálohovo – čiže nie je potrebné predložiť doklad o účele na čerpanie vopred.

Ďalšie čerpania prebiehajú na základe predložených dokladov o účelovom použití prostriedkov z predchádzajúceho čerpania. Posledné čerpanie musí byť minimálne 10 % z celkovej výšky úveru od banky a bude uvoľnené po predložení všetkých dokladov na celý úver.

Viete založiť inú nehnuteľnosť ?

Ak nemáte na stavbu dostatok vlastných prostriedkov, môžete ako záruku dať aj inú nehnuteľnosť – napríklad rodičovský rodinný dom. V takom prípade môžete hypotéku čerpať jednorázovo. Čiže dostanete celú sumu na stavbu domu naraz.

Rodičovský dom bude mať zapísané záložné právo banky len dočasne, do doby dokončenia stavby. Následne môžete požiadať banku o zmenu zabezpečenia a založíte svoj novopostavený dom. Pri zmene predmetu zabezpečenia je potrebné rátať s poplatkom za spracovanie.

Komentáre

Nie ste prihlásení