Refinancovanie úveru v roku 2025

— Porovnanie aktualizované 6/2025

- Rýchle a bezplatné porovnanie refinančných úverov

- Refinancujte od 300 až do 50 000 €

- Doba splatnosti od 1 až po 8 rokov

- Možnosť priamo nezáväzne požiadať o refinancovanie

Určite budete súhlasiť ak povieme, že splácať rýchlu pôžičku ďalšou pôžičkou, je veľmi zlé finančné rozhodnutie. Aj toto pravidlo má však svoju svetlú výnimku, ktorou je refinancovanie úverov.

Prostredníctvom refinancovania dokážete ušetriť dosť podstatné peniaze. Požičiate si síce na dlhú dobu, ale pri nízkom úroku časom zaplatíte omnoho menej a taktiež získate nižšiu mesačnú splátku.

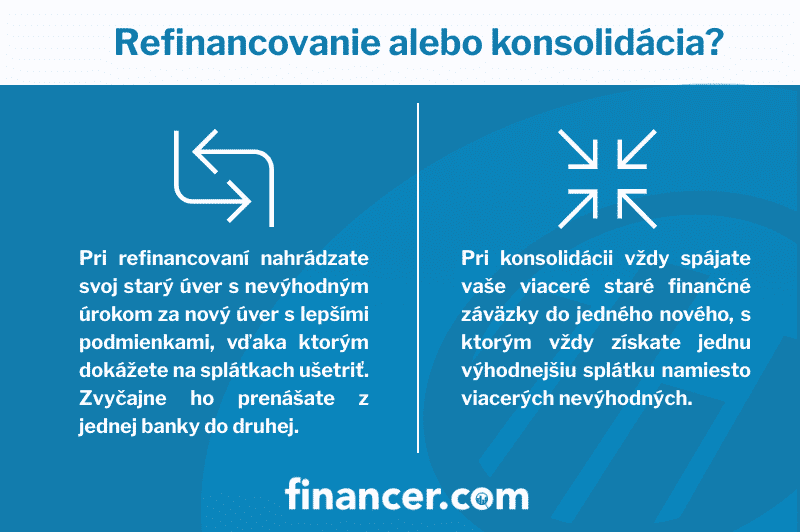

Refinancovanie úveru, podobne ako konsolidácia úveru sú pomerne nové bankové produkty, ktoré klientom uľahčujú splácanie starých finančných záväzkov.

Oba spôsoby predstavujú efektívny spôsob, ako si znížiť svoje mesačné výdavky a ich význam je veľmi podobný, no aj napriek tomu sú medzi nimi nepatrné rozdiely a je potrebné si hneď na úvod vysvetliť, v čom sa odlišujú.

Čo to je?

Refinancovanie úveru

Refinancovanie úveru predstavuje splatenie, respektíve úplné nahradenie vášho terajšieho úveru novým úverom s výhodnejšími podmienkami a lepším úrokom. Váš úver alebo pôžičku môžete refinancovať a vymeniť kedykoľvek počas celej doby splácania. Pri refinancovaní vždy meníte jeden úver za druhý. Môže ísť aj o refinancovanie úveru v tej istej banke.

Konsolidácia úveru

Konsolidácia predstavuje spájanie viacerých vašich pôžičiek ale aj iných finančných produktov do jednej. Je mimoriadne obľúbená, praktická a často veľmi výhodným spôsobom ňou dokážete ušetriť množstvo peňazí a starostí.

Predstavte si, že splácanie ôsmich vecí, medzi ktorými máte kreditku, spotrebný úver a lízing či prečerpanie na účte jednoducho spojíte do jedného veľkého úveru s nižším úrokom a jednou jedinou splátkou, ktorá zvyčajne býva nižšia, než všetky predošlé dohromady. Navyše si môžete požičať o niečo viac peňazí, než v skutočnosti potrebujete.

Vo svojej podstate však oba produkty pracujú na rovnakom princípe. Rozdiel je len v tom, že v prípade refinancovania pracujete s jedným úverom a v prípade konsolidácie s viacerými finančnými záväzkami.

Ak chcete zistiť, ako budú vyzerať vaše nové splátky, môžete využiť našu splátkovú alebo úrokovú kalkulačku.

Výhody refinancovania

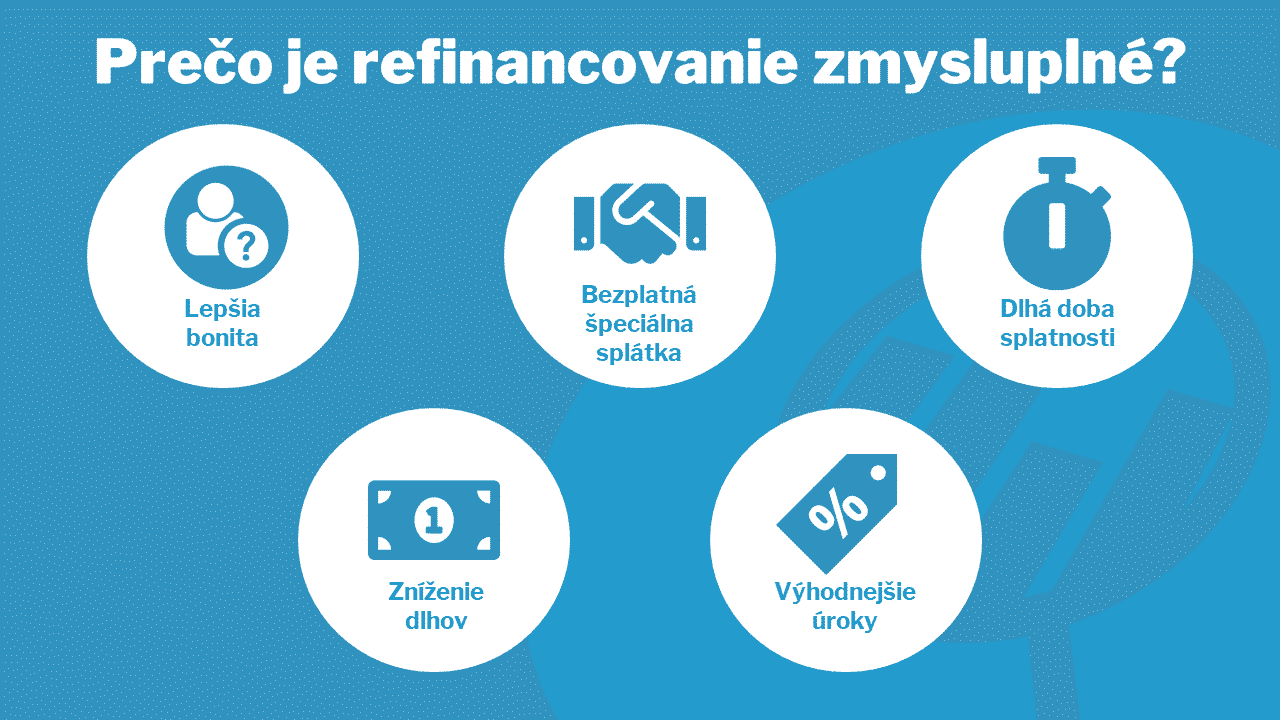

Nespornou výhodou je skutočnosť, že refinancovanie spotrebného úveru je dostupné kedykoľvek. Je pre vás tak viac než výhodné porovnanie aktuálnych ponúk na trhu.

Ak zistíte, že niektorá z ponúk je výrazne lepšia ako tá vaša súčasná a môžete s ňou získať nižšiu splátku či úrok, refinancujte. Refinancovať môžete aj bez dokladovania príjmu. Medzi hlavné výhody patria:

Výhodnejšie podmienky pri úvere

Lepší prehľad medzi úvermi

Zníženie mesačnej splátky

Pevná úroková sadzba

Získanie vyššej sumy pôžičky

Zníženie dlhov

Zmena banky

Refinancovanie úveru - porovnanie

Refinancovanie pôžičiek je vo svete úverov pomerne nový produkt. Získalo si však veľkú obľubu, vďaka čomu ho zaradila do svojej ponuky väčšina bánk. Napríklad Poštová banka za prvú polovicu roku 2013 poskytla až 38 % zo všetkých úverov vo forme konsolidačných.

Bežný Slováčisko si počas svojho života požičia viackrát. Raz na nové auto, rekonštrukciu bývania alebo podnikateľský nápad či štúdium. Je viac než pravdepodobné, že má splátok vyše hlavy a veľmi ľahko tak stráca prehľad v osobných financiách, čo vedie k neustálym červeným číslam.

Vtedy je najvyšší čas uvažovať nad tým, ako si uľahčiť situáciu a opäť získať prehľad o vlastných peniazoch. Nahradenie jedného úveru výhodnejším, takzvané refinancovanie, vedia byť nápomocné.

Slovenský trh v súčasnosti ponúka najmä refinancovanie prostredníctvom bánk, no v ponuke nájdeme aj refinancovanie hypotéky alebo obyčajné refinancovanie u nebankových spoločností.

Refinancovanie hypotéky

Aj napriek tomu, že úrokové sadzby v tomto roku neustále stúpajú, stále sú relatívne nízke, čo je dôsledkom vysokej konkurencie v bankovom aj nebankovom sektore. Banky stále bojujú o každého klienta a v prípade, že si ho chcú udržať, sú ochotné ponúknuť lepšie podmienky.

Refinancovanie hypotéky a prevod úveru do inej banky je trend poslednej doby. Podľa aktuálnych odhadov by sa však v budúcnosti mal tento trend výrazne spomaliť, a to najmä z dôvodu neustále sa sprísňujúcich podmienok hypotekárnych úverov aj rastúcich úrokových sadzieb.

Porovnanie hypotékRefinancovanie - postup

Refinancovanie je jednoduché. K jeho úspešnému zvládnutiu a ušetreniu nemalých finančných prostriedkov stačí dodržať pár dôležitých krokov.

Urobte si zoznam motívov, prečo chcete refinancovať. Prvý a veľmi dôležitý krok vám ukáže, či vo vašom prípade má refinancovanie úverov zmysel. Stačí si na pol hodinku sadnúť a spísať všetky relevantné dôvody.

Porovnajte si ponuky a vyberte novú banku, kam chcete úver preniesť. Porovnanie refinancovania úveru netreba podceniť. Už len jedným pohľadom na prehľadnú tabuľku zistíte, aké benefity môžete získať v inej banke a taktiež porovnať celkovú výšku úrokov. Nezabudnite zistiť limity novej banky o počte refinancovaných úverov.

Požiadajte o úver a pripravte si všetky dokumenty a podklady, ktoré si od vás nová banka vypýta. Nižšie v texte zistíte, aké dokumenty budete pri slovenských bankách potrebovať najčastejšie.

Vyžiadajte si súhlas s predčasným splatením úveru z pôvodnej banky. Vačšina slovenských bankových a nebankových spoločností dnes poskytuje predčasné splatenie úveru úplne bez akýchkoľvek poplatkov, preto sa nemusíte báť, že na obyčajnom prenesení a predčasnom splatení zbytočne preplatíte.

Pošlite peniaze z nového úveru do starej banky. Ak je váš nový úver účelový(nebýva pravidlom) musíte banke na záver zdokladovať spôsob využitia poskytnutých peňazí.

Prečo refinancovať?

Dnes platí, že môžete refinancovať a konsolidovať praktický každý finančný záväzok a produkt.

Čo k refinancovaniu potrebujeme najčastejšie?

Žiadosť o refinancovanie u novej banky

Doklady o príjme

Zmluvy k pôvodným úverom

Aktuálnu výšku vašich starých úverov

Žiadosť o predčasné splatenie úveru

Doklady o splatení starých úverov

Refinancovanie a poplatky

Poplatok za predčasné splatenie úveru - v prípade niektorých bánk slúži tento poplatok ako posledná možnosť starej banky zarobiť na vás, no iné banky zas ponúkajú predčasné splatenie bez poplatku.

Poplatok za vypočítanie zvyšnej dlžnej sumy - nevyžaduje ho každá banka, no môžete ho ľahko zistiť aj prostredníctvom našej splátkovej kalkulačky, ak zadáte parametre starého úveru.

Poplatok za správu a vedenie účtu - našťastie, dnes už banky zvyknú tieto poplatky odpúšťať. To však nezvykne platiť pri špecializovaných bankových účtoch, akými sú napríklad podnikateľské účty.

Poplatok za vybavenie konsolidácie - v minulosti často využívaný poplatok, ktorý už dnes z bankových cenníkov pomaly ale isto mizne a môžeme tak povedať, že už nie je pravidlom.

Poplatok za znalecký posudok - využíva sa, ak refinancujete a konsolidujete hypotéku. Ide o odmenu pre znalca, ktorého služby banka využije na zistenie hodnoty nehnuteľnosti financovanej hypotékou.

Poplatok na katastrálnom úrade - niektoré banky, ako napríklad Slovenská Sporiteľňa vyriešia celý kataster za vás, no musíte byť pripravení na to, že zaplatíte za vystavenie listu vlastníctva či vklad nehnuteľnosti do katastra a kópiu katastrálnej mapy.

Mýty o refinancovaní

Budem behať z jednej banky do druhej. Niekedy možno, dnes to už neplatí. Refinancovanie hravo zvládnete aj cez internet. Základom je kvalitné porovnanie všetkých dostupných ponúk. Nemyslite si, že od vás chceme, aby ste teraz prechádzali každú jednu ponuku slovenských bánk. Urýchlime vám to komplexným porovnaním bankových a nebankových možností na našom webe.

Mám pred sebou obrovské množstvo papierovačiek. Takto, určité dokumenty budete potrebovať určite. Nie je to však žiadne terno a väčšinu administratívnej práce za vás urobí banka. O tom, ktoré dokumenty pravdepodobne budete potrebovať, sme vás informovali už vyššie.

S drahým úverom už nedokážem nič urobiť. Je to lož. Banky po určitom období prehodnocujú svoje úrokové sadzby a takmer pravidelne sa u nich stretávame s rôznymi zmenami v cenníkoch. Niektoré zo spoločností občas vyrukujú so špeciálnou ponukou napríklad aj na refinancovanie úverov a kto nezaváha, má lepšie podmienky.

Všetky banky ponúkajú to isté. Na prvý pohľad by sa to tak mohlo zdať. Maximálne možné sumy na refinancovanie sa až tak neodlišujú, v úrokoch sú rozdiely len minimálne. Je však dôležité porovnávať a sústrediť sa najmä na ukazovateľ RPMN (ročná percentuálna miera nákladov) a celkový preplatok. RPMN vám ukáže, koľko každý rok zaplatíte na úvere navyše spolu s úrokmi a všetkými poplatkami.

Skutočne sa refinancovanie úverov vypláca?

Pýtate sa, ako sa vám refinancovanie môže vyplatiť, ak si v konečnom dôsledku požičiate viac peňazí na viac rokov? Tajomstvo sa skrýva vo výške nového úroku a možnosti splácať dlhšie. Pre lepšiu predstavu sme pre vás pripravili 2 príklady.

| Požičané | Na ako dlho | Splátka | Preplatok |

|---|---|---|---|

| 1000,- € | 12 mesiacov | 110,- € | 320,- € |

| 350,- € | 1 mesiac | 357,44,- € | 7,44,- € |

| 327,44,- € |

Pri rýchlej pôžičke v druhom riadku rátame s jednorázovým splatením dlžnej sumy v lehote 30 dní a neuvažujeme tak nad predĺžením splatnosti, ktoré by bolo určite spoplatnené a váš preplatok ešte vyšší. Teraz si ukážeme konsolidáciu pôžičiek z hornej tabuľky.

| Požičané | Na ako dlho | Splátka | Preplatok |

|---|---|---|---|

| 1 350 € | 48 mesiacov | 30 € | 90 € |

Rozdiel na ušetrených úrokoch (327,44 - 90) je presne 237,44 €. Aj napriek tomu, že nový konsolidačný úver budete splácať dlhšie, konkrétne 4 roky namiesto 1 roka a 1 mesiaca.

Tipy na záver - na čo si dať pozor?

Ešte skôr, než sa rozhodnete refinancovať alebo konsolidovať svoje úvery, skontrolujte si všetky vaše terajšie finančné záväzky a ich úročenie. Nezabudnite na poplatky a podmienky pri predčasnom splatení.

Na to, aby sa vám refinancovanie a konsolidácia vyplatili, náklady na predčasné splatenie úverov nesmú prevýšiť úsporu, ktorú refinancovaním získate.

Dávajte si pozor na zmeny. Parametre pre konsolidáciu sa u jednotlivých bánk zvyknú dosť často meniť. Preto odporúčame nič nepodceniť a pred refinancovaním si overiť všetky informácie v konkrétnej banke.

Prípadne môžete využiť služby finančného poradcu, ktorý aktuálne podmienky bánk musí ovládať.

Náš záväzok k transparentnosti

Vo Financer sa zaväzujeme pomáhať vám s vašimi financiami. Všetok náš obsah sa riadi našimi redakčnými zásadami. V našom recenznom procese otvorene uvádzame, ako hodnotíme produkty a služby. A ako zarábame peniaze v našom zverejnení inzerentov.